任意整理の流れとは?絶対に損しない弁護士・司法書士の選び方!

任意整理は借金の利息をゼロにする魔法の言葉!

借金でクビが回らなくなりネットで調べた結果、その対処方法に「任意整理」がいいと分かった。「任意整理」はどのように進めたらいいのか、また依頼する弁護士・司法書士をどうやって選んだらいいのか迷っているあなたに役立つ記事を書いています。

よろしければ最後までお付き合いください。

任意整理とは?

任意整理とは貸金業者と交渉し、返済の方法や返済の額について合意したうえで借金問題を解決する方法です。場合によっては過払い金が発生し、既に返済したお金が手元に戻ることもあります。

たいていの場合、任意整理をすると借金総額は減ります。なぜならば、ほとんどの貸金業者が利息制限法で定められた以上の高い金利をとっているからです。

利息制限法に沿って金利を計算し直すと、返すべき金額は少なくなります。

貸金業者としても債務者が自己破産すると、貸したお金を回収できなくなりますから、返済額が少し減ったとしても、条件をのんで和解に応じるのです。

ただし、任意整理が可能であるためには、債務者に固定収入があることや、借金額がさほど大きくなく、3~5年程度で全額を返し終える見込みがあることが条件です。

この見込みが立たない場合には、任意整理をすることはできず、別の方法を考えなければなりません。また任意整理は費用の面でも、自己破産や個人再生など他の方法と比較してもっとも安くすみます。

貸金業者とは財務局や都道府県に登録しており、お金を貸す業務を行っている業者のことです。具体的には消費者金融会社やクレジットカード会社、信販会社などを指します。

参考まで銀行や保険会社、証券金融会社、協同組織金融機関なども様々な融資を行っていますが、これらは「貸金業者」ではありません。

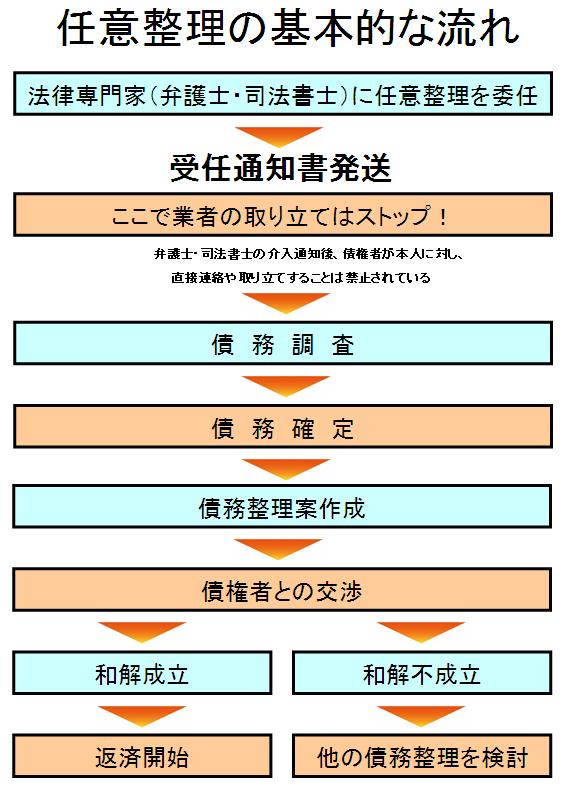

任意整理の流れ

法律専門家(弁護士・司法書士)に任意整理を依頼する

任意整理とはその言葉の通り「任意で借金を整理する」ことなので、基本的に裁判所などの公的機関に申し立てる必要もなく、個人で行うこともできます。

ただ現況としては法律的な知識であったり、債権者(貸金業者)との直接の交渉が必要なため、個人で行うには精神的なプレッシャーがあります。

さらには個人で任意整理したいと貸金業者に申し入れても足元を見られ、なかなか相手にしてもらえないのが現況です。やはり任意整理するためには弁護士や司法書士などの専門家に依頼する方が無駄な手間が省けるうえ、時間の節約にもなります。

※弁護士・司法書士の選び方はあとの章でご紹介します。

受任通知で貸金業者からの取立て・催促がストップする!

あなたが任意整理を依頼すると、弁護士・司法書士から貸金業者に対し、「受任通知」が送られます。この「受任通知」は大変大きな意味を持ち、貸金業者が受任通知を受け取った時点で、取立てや催促がストップします。

なぜかと言えば、受任通知を受け取った時点で借金している人に直接の取立て行為をおこなうことが法律で禁止されているからです。(貸金業法21条)

また取立てには、法律で禁止されている取り立て行為があります。

- 暴力的な態度、大声を上げること、乱暴な言葉を使うこと

- 夜間(午後9時から翌朝午前8時まで)の取立て行為

- 住居のほか(会社など)を訪問したり、電話をかけたり、FAXを送ること

- ビラや看板などで、借金のあることを債務者を除く人に知らせること

- 親・親戚や友人など支払い義務のない人(連帯保証人になっていない人)に借金を返すように求めること

- 新しく借り入れて返済に充てる要求

したがって任意整理を弁護士や司法書士に委任(依頼)することで貸金業者から直接連絡がくることはなくなります。

受任通知とは、貸金業者に対して任意整理を開始したことを伝えるものです。これは依頼を受けた弁護士や司法書士が作って貸金業者に送付します。

これにより、借金の取り立てや催促の停止、さらには借入れなど取引実績のデータ開示を要求する事ができます。

受任通知で、取り立てや催促から救済される

ただ中には悪質な貸金業者もいて、法律で禁止されているのにも関わらず、違法を承知で取り立てや催促を行う業者もいます。もし取り立てにきた場合は「その件に関しては弁護士・司法書士に委任しました」と言えばよいのです。

悪質な貸金業者の取り立てや催促に苦しめられ、追いつめられている債務者は多いのですが、いったん任意整理の手続きに入れば、このように法律によって守られ、平穏な生活を取り戻すことができます。

借金に悩んでいる人は、貸金業者からの取り立てや催促に平穏な生活が営めなくなっています。貸金業者からの直接の取り立てや催促がなくなれば精神的な重圧から解き放たれ、これまでとはガラリと異なる生活になるはずです。

任意整理ならば、貸金業者との交渉はもちろん、各種の手続きもすべて弁護士や司法書士に任せられますので、安心して債務整理ができます。

債務調査・債務決定

借金問題の解決は、事情がわからなければ着手できません。いま、どこに、どれくらいの借金があるか?最も重要なポイントです。受任通知を行ったあと、貸金業者に対して取引履歴の開示を請求します。

取引履歴とは「これまでの貸し借りの歴史」で、この履歴を見ると「いつどれだけ借り、いつどれだけ返済したか」が一目瞭然です。それをもとに引き直し計算をして、正確な借金の総額を確認します。

借入期間や利息制限法をこえた利息を支払っていた場合は、過払い金が発生することもあります。

取引履歴は「本当に返すべき借金の額」をハッキリさせたり、過払い金を取り戻すことでも重要な情報です。それを踏まえて最終的に債務を確定させます。

- 貸付が10万円未満・・・年利20%

- 貸付が10万円以上~100万円未満・・・年利18%

- 貸付が100万円以上・・・年利15%

これをこえる利率は無効です。しかし以前は「出資法」という別の法律があり、ほとんどの貸金業者が出資法の上限金利である年利29.2%という高い利息で貸付を行っていました。

出資法と利息制限法の間の金利、これがいわゆるグレーゾーン金利と呼ばれるもので、この金利の差額が払い過ぎていた利息と認められ、過払い金返還の流れができたのです。

支払い過ぎていた利息は、元金の返済に充てられるべきであるため、引き落とし計算をすると、借金が減額されるのです。

債務整理案を作る

債務整理の案を作る方法を紹介します。

無理のない毎月の支払いはこうして計算する

貸金業者から取引履歴の開示を受け、債務が確定したならば、次は債務整理案を作ります。任意整理は、借金の免除ではなく返済が前提となっています。

それぞれの貸金業者ごとに利息の引き直し計算を行い、支払総額を確定します。基本的には現在の収入と月々支払える額を踏まえて、およそ3年程度の期間で借金を返済できるよう支払い計画を立てます。

ただし、支払い計画の期間が4年(48カ月)や5年(60カ月)になることもないわけではありません。どういうケースが該当するかと言えば、たとえばある業者だけ借金の残高が極端に多い場合などです。

その業者に3年で支払いを終えることがむずかい場合、4~5年での支払い計画を立てて交渉することが必要です。

支払いのポイントはどこにある?

支払いの計画は、無理せず返済できる計画にするここが計画を成功させるカギです。

大切なポイントとして「毎月無理なく支払える額」を計算をすることです。毎月の払える額は個人によって違いますが、次のように計算するといいでしょう。

毎月無理なく支払える額=毎月の収入-(生活費+娯楽費)

少しくらいなら娯楽費も計算に入れてOK

毎月の生活費は当然として、少しくらいなら娯楽費も計算に入れてOKです。

「なるべく多くを支払いに回そう。いっさいの娯楽は絶って娯楽費もなしにしよう」

支払い計画を立てるとき、こう決心されるかもしれません。その気持ちは分かりますし、意気込みもけっこうでしょう。しかし3年(あるいは4~5年)の間、娯楽ゼロで暮らすとどんな生活になるでしょうか。

当然、娯楽には我慢も求められますが、娯楽費をゼロにするとまったく息抜きがない生活、潤いのない生活になってしまいます。そんな生活のためにストレスがたまって健康を損ねたり、返済に失敗してしまったりしては元も子もありません。

毎月の返済もキチンと行いつつ、生活を楽しむゆとりも入れることが、無理のない返済を成功させるカギです。

ギャンブルはご法度!

少しくらいは娯楽費を入れてもいいといってもギャンブルはご法度です。「少しくらいはいいだろう」と思ってついギャンブルやパチンコに手を出してしまうととても危険です。

ギャンブルは依存症となりかねないので、気がついたら返済するべきお金に手をつけてしまっていたといった事態は絶対にさけなければなりません。

特にギャンブルやパチンコ中毒で借金を抱えて任意整理を行った方は、くれぐれも同じ過ちを繰り返さないようにしてください。

債権者との交渉

債権者は借金の減額に応じてくれるのか?

毎月支払える額が決まったら、依頼した弁護士・司法書士が債権者と任意整理の交渉を行います。ここで疑問となるのが、債権者が交渉に応じてくれるかということです。

一見「任意整理します!借金払えませ~ん!何とかして」などという交渉は債権者に不利で受け入れられるのか疑問を覚えると思いますが、そこは大丈夫です。

基本的に任意整理は引き直し計算による利息の減額や過払い金が生じている場合にその分を相殺することなので、貸した元金はしっかりと分割で支払ってくれると言う事です。

債権者としても自己破産されると貸したお金はほぼ戻ってこないので、それに比べれば利息の減額で済む任意整理に応じやすくなるのです。

お金の貸し借りでいう債権者(さいけんしゃ)と債務者(さいむしゃ)の関係で説明すると、金銭の請求ができる権利を持つ人を債権者と言い、請求される側の人を債務者といいます。

借金がどれだけ減額できるか

任意整理をして、借金が減額されたとはいえ、返済すべき額が1円でも安くなればありがたいものです。債権者との具体的な交渉としては「借金をいくら減額してもらえるか」「借金の返済方法をどうするか」この2点が大切です。

方法としては債権者の希望も尊重しつつ、債務者にとってもできるだけ有利な内容で交渉を進めることが重要です。

具体的には債務者としてはその後の生活再建に支障がでないよう、確定した債務を長期の分割払いにしてもらうことにより月々の支払額を少なくすることが負担の低減につながります。

ただし、返済期間が短かったり、借り入れ契約当時の金利によっては大幅な減額にならない可能性があります。また、親や兄弟、親戚から経済的支援を受けられる場合は、一括返済という方法もあります。

債権者にとっては貸したお金が一度に返ってくるほうがありがたいので、一括返済を選択すると借金を1~2割程度減額してくれることがあります。

できる限り交渉に応じてくれている債権者にも考慮して、お互いの希望に沿う形で決着できるように努力しましょう。

和解成立

和解交渉が成立したら和解契約書を作る必要があります。和解契約とは「お互いに歩み寄り、譲歩して合意内容を形成する契約」です。後々返済条件などの争いが起きないようにするために、しっかりと締結しましょう。

任意整理で和解契約書に記載すべき基本的な内容は、債務総額の確認、支払い方法、期限の利益喪失、遅延損害金、債務の支弁などを記載します。

期限の利益喪失とは、ある一定期間返済を怠れば、和解は効力を失い契約は失効します。その場合、残債務を一括で支払わなければならなくなります。

債務の支弁とは双方で取り交わす和解契約書に記載された債務のほかは何も発生しないことを確認するものです。つまり、そのほかの金銭の請求はしない旨の合意を条項として記載します。

和解契約は、債務者・債権者双方の合意がなければ契約はできません。和解契約書に記載すべき事項について、法律上の規定は何もありませんが話し合いをキチンと行って納得のできる和解契約を結ぶことが大切です。

返済開始

和解契約書で定めた支払い方法に基づいて返済を開始します。返済については一括返済と分割返済の2通りの方法があります。

先にも述べたように親や兄弟、親戚などから支援を受けられるのであれば、残った債務を一括返済すれば、それで任意整理は完了です。分割返済の場合は原則3年、負債額が大きい場合は4~5年かけて借金を返済していくようになります。

返済にあたって注意してほしいのは、約束した額を毎月必ず返すことです。任意整理は合意した和解内容を確実に実施することで完結に近づきます。

特別な事情で返済が難しくなったときは、必ず弁護士に連絡してください。早急に対策をとらないと和解は効力を失い、任意整理の続行ができなくなります。

また分割返済の場合、弁護士や司法書士が指定した口座に債務者が毎月入金をして、そのお金をそれぞれの債権者に振り分ける方法と、弁護士や司法書士を介さず本人が直接債権者に支払いをする方法があります。

ここは依頼する弁護士や司法書士よってやり方が違うので,よく聞いておいたほうがいいでしょう。

任意整理のメリット・デメリット

任意整理のメリットとは?

任意整理のメリットを紹介します。

取り立てや督促の電話がストップする

弁護士や司法書士に任意整理の依頼をすることによって、貸金業者からの督促の電話が止まります。受任通知を貸金業者に行うことによって借金の取り立てや催促が禁止になります。

将来の利息がカットできる

任意整理を行うと、重い金利負担となる将来利息は免除されるので、債務総額が減少します。基本的にはすべての金利をなくし元本のみを返済することです。

取引期間(返済期間)が長ければ利息制限法の計算により、過払いになっていることもあります。

官報に載らないため周囲に知られずに手続きができる

任意整理は裁判所を通さずに行う手続きなので、自己破産や個人再生のように官報に掲載されることがありません。そのため、第三者に知られるということは起こりません。

仮に官報に載ったとしても、普段生活している方はほとんど目にすることはないので、周囲に知られることはないでしょう。

任意整理は貸金業者の交渉手続きのため、弁護士や司法書士といった専門家に依頼すれば自分で交渉をしなくて済むので、周囲に知られず手続きすることが可能です。

官報とは政府が発行する新聞のようなイメージだと考えるとわかりやすいです。行政機関の休日を除き,毎日発行しています。官報には債務整理の自己破産や個人再生をした人の名前や住所が掲載されます。

特定の貸金業者を選んで手続きできる

任意整理は比較的自由度が高い手続きのため、一部の債権者だけ整理するというようなことも可能です。

自己破産や個人再生ではすべての貸金業者を対象にして平等に手続きを行わないといけませんが、任意整理の場合は整理する借金の範囲は比較的自由に設定できます。

例えば保証人をつけている借入先は除いて任意整理の手続きを行ったり、この貸金業者は返済を続けるけどこちらの貸金業者は少し待ってほしいなど融通が可能です。

自己破産ではすべての財産を処分することになりますが、任意整理の場合は財産を維持できます。

過払い金の回収が可能

過払い金が発生していた場合は払い過ぎた利息が戻ってきます。違法な利率で支払い過ぎたお金は「過払い金の返還請求」をすることで取り戻すことができるのです。

過払い金の返還請求は任意整理の注目ポイントです。しかも過払い金の返還請求は、すでに完済した貸金業者からの返還を求めることができるのです。

完済した業者から過払い金を取り戻せれば、いま苦しんでいる返済がぐっと楽になり、借金の引き直し計算をしてすべてが返済できるケースもあります。

過払い金の返還請求は最終取引日の翌日から10年が時効なので、心当たりのある方は、一度確認されることをオススメします。ただし、貸金業者はそう簡単に過払い金の返還には応じようとしません。

場合によっては裁判を起こさなければならないケースもあるため、弁護士や司法書士などの専門家に依頼して交渉することが一番の近道になるでしょう。

任意整理のデメリット

任意整理のデメリットを紹介します。

信用情報機関に登録される

任意整理を行うといわゆる事故情報として信用情報機関に登録されます。

信用情報機関は民間の機関で、全国に数社あります。この期間には銀行や審判会社、消費者金融などの貸金業者が加盟して、顧客の情報を登録して共有しています。

従って任意整理を行った情報も他の金融業者にも分かる仕組みとなっています。そして一度事故情報として登録されると約5年間は新規のお借り入れやカードの利用、ローンを組むことができなくなります。

借金を大幅に減額したり、借金が免除されるわけではない

任意整理は利息制限法により過去に払い過ぎた利息分を現在の借金と相殺し、貸金業者と話し合いをして結果的に借金を減らしてもらう手続きです。

そのため長期にわたり返済を続けてきたことによる過払い金などが発生していない限り大幅な減額は期待できないでしょう。

現在、借金がゼロになる方法は自己破産のみです。また個人再生という債務整理では借金が5分の1まで減らせる可能性のある手続きです。

借金減額という意味では同じですが、大幅な減額や借金を帳消しにしたいばあいは、自己破産か個人再生を検討してみるとよいでしょう。

自己破産について詳しい記事はこちらに書いてあります。

任意整理にはお金がかかる

任意整理する金額にもよりますが、最低でも手付金や成功報酬なども含めて20~30万円程度、弁護士や司法書士に支払うようになります。(手数料後払いや分割してくれるところもあります)

費用を支払ってでも借金が支払う金額以上に減るのであれば任意整理を行う意味はあります。

貸金業者との交渉が決裂すれば個人再生か自己破産に移行しなければならない

まれに和解が成立しないケースもあります。一度も返済がないキャッシングやローンがあったりすると任意整理手続きに応じないことがあります。

また最近は、過払い金請求の問題もあって貸金業者の経営状態が悪化しており、分割払いすら断ることもあるようです。

任意整理の和解が成立しない場合、別の方法(個人再生、自己破産)に移行する必要があります。

任意整理の費用

それでは、任意整理にはどの程度の費用が掛かるのでしょうか。基本的には着手金、成功報酬、手数料などが必要です。着手金は依頼するタイミングで支払う費用のことです。

成功報酬は借金がが減額した場合の報酬で、減額した額の○%と表記することが多いです。手数料は書類の申請に必要な印紙代や切手代です。

法律事務所によっては着手金ゼロ円、成功報酬が減額した額の20%なとど表記しているところもありますが、実際は法律事務所によってバラバラです。

中には債権者(相手方の貸金業者)の数だけ課金することもありますし、和解成立時に費用が発生する法律事務所もあります。

債務整理はひとによって金額やケースが異なりますので、費用がいくらになるのか最初の相談の段階でハッキリ提示できる弁護士や司法書士は少ないと思います。

まずは相談の段階で弁護士や司法書士にすべてを正直に話してください。

借金の全容を把握し、適切な返済計画を立てられる段階までくれば、任意整理にいくら費用がかかるのか見えてくると思います。

絶対に損しない弁護士・司法書士の選び方

弁護士と司法書士のどちらを選ぶべきか

任意整理における弁護士と司法書士の役割ですが、一番おおきなポイントはそれぞれの債権額(借金および過払い金)が140万円をこえるかどうかです。

弁護士は債権額に制限なく、依頼者の方に代わって貸金業者との交渉や法律相談が行えます。これに対して司法書士はそれぞれの債権額が140万円以上になると交渉の代理権がなくなってしまいます。

費用の面で見れば、司法書士のほうが弁護士よりも安く設定されている傾向がありますが決して費用だけで選ばないようにすることが大切です。

それぞれの債権額(借金および過払い金)の条件次第で、司法書士では対応が難しくなる場合が十分あります。140万円以上の借金を整理する場合は弁護士に依頼するとよいでしょう。

無料相談のある法律事務所を選ぶ

法律事務所を選ぶ際、無料相談のある法律事務所を選ぶことをおすすめします。まずはメール相談からはじめて電話相談まで行いましょう。

電話で雰囲気がつかめたら、次は予約を入れて法律事務所で面談会を利用すると、ここではじめて担当する弁護士や司法書士が登場します。

しっかりと相談して、対応や相性がよいか確かめましょう。合わないと思ったら、こだわらずに別の事務所を探してください。

信頼してお願いできると確信が得られてから依頼すると任意整理がスムーズに行えます。あなたに合った法律事務所を探してみましょう。

まとめ

いかがだったでしょうか?

今回は任意整理を行う際の流れや依頼する弁護士・司法書士の選び方についてまとめてみました。任意整理するポイントをまとめると

- 利息制限法で借金を減らし、支払能力に応じて返済していく

- 債務者に固定収入があり、3~5年で完済できることが前提条件

- 債権者(貸金業者)との和解が必要

まずは無料相談から始めてみてはいかがでしょう?

他に任意整理に役立つ記事はこちらにまとめてありますのでチェックしてみてください!

500万円の借金が完済できたのです。

利息制限法とは貸金業者から消費者を保護するために、借金の利率(利息)を制限する法律です。

利息制限法では上限金利を元本10万円未満で年20%、10~100万円未満で年18%、100万円以上で15%と定められています。

その上限を超える利息分については過払い金請求で戻ってきます。